豆制品 - 产业百科

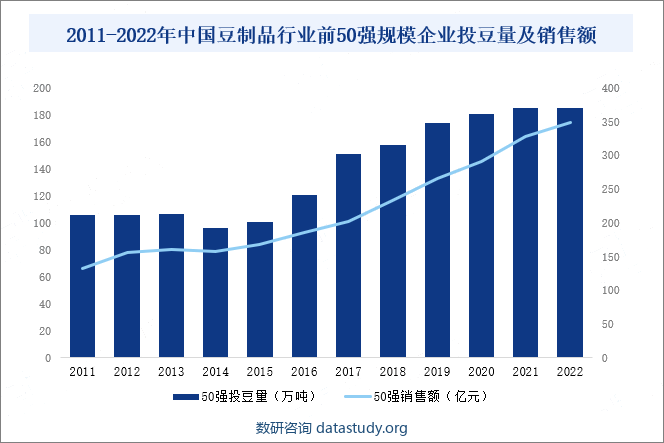

摘要:2022年中国用于食品工业的大豆量达1533万吨,同比增长0.18%,其中,用于豆制品加工的大豆用量,约为940万吨,用于大豆蛋白约260万吨,酱油等约100万吨,直接食用(包括家庭自制豆浆等)约为230万吨。2022年中国豆制品行业前50强规模企业销售额及投豆量与2021年比均有上升,其中,投豆量达185.27万吨,比2021年增加了0.1%;销售额达348.4亿元,比2021年增加了6.44%。

一、定义及分类

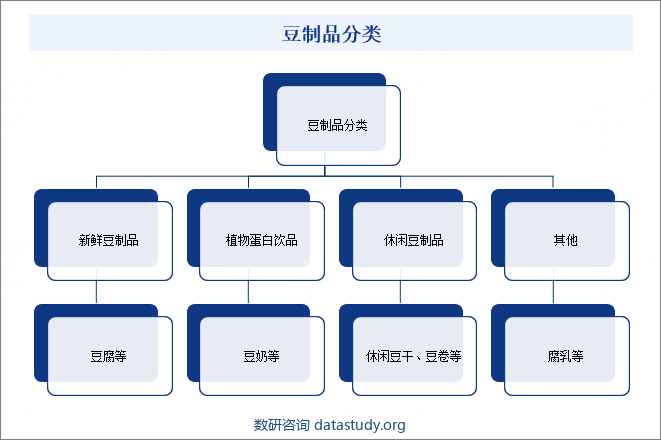

豆制品是以大豆、小豆、青豆、豌豆、蚕豆等豆类为主要原料,经加工而成的食品,目前大多数豆制品是由大豆加工而来,根据《国民经济行业分类》(GB/T4754—2017),豆制品属于―其他农副食品加工(C139)下的―豆制品制造(C1392)行业。豆制品主要分为新鲜豆制品、植物蛋白饮品、休闲豆制品以及其他类等四大类。

二、商业模式

1、采购模式

豆制品企业采购品类主要包括大豆、原料奶、白糖等大宗原材料,纸箱、外袋、内膜等包装物,其他原辅料以及设备、零部件等,实行公开招标、邀请招标、竞争性谈判、询价比价、单一来源、期货、商品交易所竞价等采购方式,按照零星采购定额化,批量采购集中化,开展采购业务。

2、生产模式

豆制品企业采用“以销定产”的生产模式,以“销量+合理库存”确定产量。豆制品企业根据发展战略、市场行情、总体产能等制定总体生产规划,然后将总体生产规划分解至各生产部门,各生产部门根据总体规划、客户需求、自身产能制定具体排产计划,组织实施日常生产活动。

3、销售模式

豆制品企业主要采取经销和直销的销售模式,形成了经销与直销互为依托、优势互补、极限下沉、极限渗透的销售网络。豆制品企业在巩固传统销售渠道的同时,积极拥抱互联网新业态,积极打通线上线下,深度整合资源,推进线上线下一体化升级,积极探索全渠道融合发展模式。

三、行业政策

1、主管部门和自律组织

中国豆制品行业遵循市场化发展模式,各企业面向市场自主经营,政府职能部门进行产业宏观调控,行业协会进行自律规范。

中国豆制品行业实行多部门共同监管,主要监管部门包括国家商务部、农业农村部、工业和信息化部、国家市场监督管理总局等。商务部主要负责规范食品流通秩序,加强食品流通的行业管理,规范食品经营行为;农业农村部主要负责组织实施农业各产业产品及绿色食品的质量监督;工业和信息化部主要履行食品工业的行业管理职责,推进食品工业企业生产者诚信体系建设;国家市场监督管理总局由国家质量监督检验检疫总局、国家食品药品监督管理总局、商务部的经营者集中反垄断执法等职责整合而成,负责市场综合监督管理,负责市场主体统一登记注册,组织和指导市场监管综合执法工作,监督管理市场秩序,负责产品质量安全监督管理等。

中国食品工业协会下属的豆制品专业委员会是豆制品行业的自律性组织,豆制品专业委员会在政府主管部门的指导下开展工作,其主要职能是引导豆制品企业贯彻国家有关部门豆制品行业的方针政策,参与制订行业法规和标准,加强行业管理。

2、行业相关政策

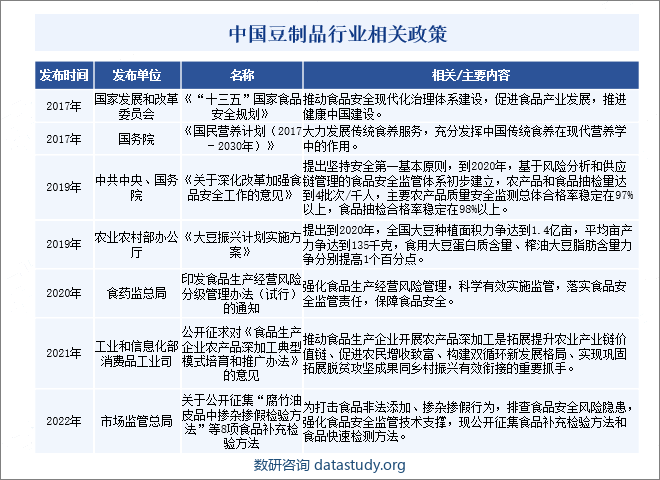

近年来中国食品生产制造监管日益严格,相关部门陆续发布一系列政策,规范豆制品行业发展,2020年4月14日,食药监总局印发食品生产经营风险分级管理办法(试行)的通知,强化食品生产经营风险管理,科学有效实施监管,落实食品安全监管责任,保障食品安全。2022年7月1日,市场监管总局为打击食品非法添加、掺杂掺假行为,排查食品安全风险隐患,强化食品安全监管技术支撑,公开征集“腐竹油皮品中掺杂掺假检验方法”等8项食品补充检验方法。

四、发展历程

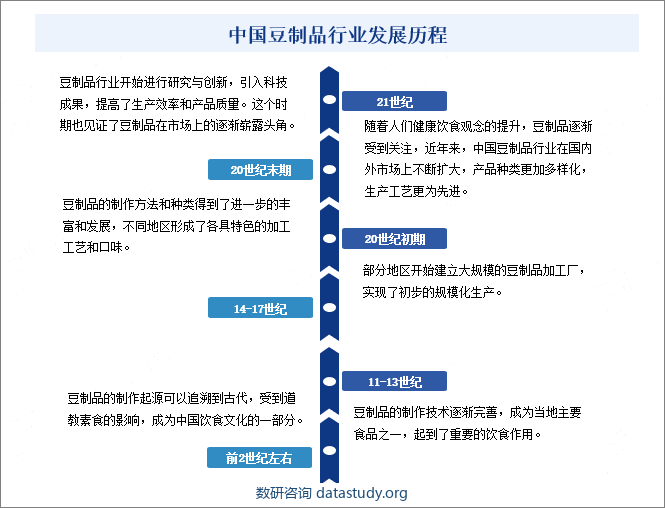

中国是大豆的故乡,同时也是最早研发生产豆制品的国家,几千年来,中国古代劳动人民利用各种豆类创制了许多影响深远、广为流传的豆制品,如豆腐,豆腐丝,腐乳,豆浆,豆豉,酱油,豆肠,豆筋,豆鱼,羊肚丝,猫耳,素鸡翅,大豆耳等等,进入21世纪以来,人们健康饮食观念的提升,豆制品逐渐受到关注,行业进入多元化发展阶段。现如今,中国豆制品已经由传统手工制作逐渐发展为规模化、科技化的现代工业生产,成为中国饮食文化的一部分,在国内外市场不断扩大,产品种类更加多样化,生产工艺更为先进。

五、行业壁垒

1、市场准入壁垒

近年来,中国食品行业许可制度的不断完善,促进食品行业日渐提高其市场准入门槛,严格把控食品质量要求,食品生产、经营许可证等资质成为豆制品行业的准入壁垒。随着《中华人民共和国食品安全法》以及一系列食品安全国家标准等的制定和实施,豆制品生产企业的准入标准也在不断提高,并且受到国家有关部门的重点监管和检查,豆制品企业只有不断提高自身实力,加强质量管理能力,达到食品质量安全控制标准,才能顺利在豆制品行业取得良好的发展。

2、销售渠道壁垒

豆制品制造行业下游终端为消费者,基于产品消费特性,终端消费者较为分散,因此豆制品制造行业主要通过经销、直销、商超等方式进行产品销售。客户培养及体系建设需要长期积累及大量资金投入,进入大型商超零售机构合格供应商体系需要经过严格的第三方认证。建立一套可为企业提供持续的销售能力、有效的客户跟踪机制和优质的售后服务相结合的市场销售体系,需要长时间的积累和大量资金、资源投入,对行业新进入者形成了有效壁垒。

3、产品质量壁垒

近年来食品安全问题引发了政府、公众的高度关注,《中华人民共和国食品安全法》等相关法律法规的出台及修订提高了行业进入门槛,尤其是在食品安全风险分析与控制能力、检测技术和控制方式等方面加强了监管,且对于损害消费者权益的食品生产企业的处罚力度更大,将逐渐淘汰生产规模较小、工艺设备落后的小型企业,并为后进入豆制品行业的企业设置了较高的壁垒。

4、品牌壁垒

伴随消费者食品安全意识的增强、消费理念的提升、消费结构的升级,豆制品企业越来越重视自身产品质量、企业品牌投入,通过长时间的市场营销及品牌推广投入,部分企业在区域市场内已建立起品牌优势,取得了较高的客户认知度和品牌美誉度。新进入企业建立一个新的品牌需要大量资金投入及较长时间的积累,在品牌建立初期,新进入企业在竞争中将处于不利地位。

5、规模化生产壁垒

豆制品行业优势企业已具备规模化生产优势,大规模自动化生产模式能够有效减少分摊的单位人工成本及制造费用,降低产品的生产成本,提升产品的市场竞争力,同时稳定、持续的规模化生产有利于豆制品企业合理规划原材料采购,有效提升生产计划规划效率,提升企业整体运营水平,新进入企业在市场进入前期将面临较大的固定成本压力。

6、环保壁垒

国内越来越重视节能减排、低碳环保,近年来政府出台多项关于环保方面的政策,提倡产业技术转型升级。在污水排放等环保标准不断提高、地方政府相关部门环保巡查力度加大等背景下,食品工业化加工生产企业需要对相关环保指标进行严格的把控,在生产等环节均有相应的人力、物力投入及相应处理措施,使得废气、废水、固体废弃物等得到妥善处置,符合国家环保方面的相关规定,方可满足相关监管部门的要求以开展相关项目建设及持续生产经营。

六、产业链

1、行业产业链分析

中国豆制品行业上游原材料主要包括大豆、黄豆和其他豆类,经过采收、加工等制作环节,制成最终的豆制品,如豆腐、豆浆、豆腥、豆干、豆腐皮和大豆食品等,通过超市、食品商店、餐馆、农贸市场、电商等销售渠道最终到达消费者手中。

2、领先企业分析

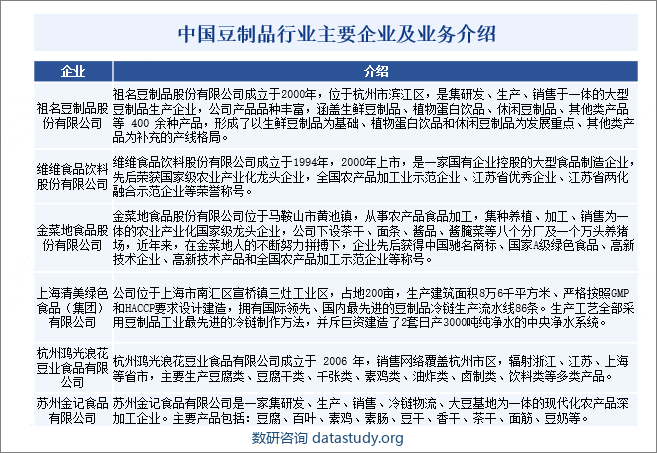

(1)祖名豆制品股份有限公司

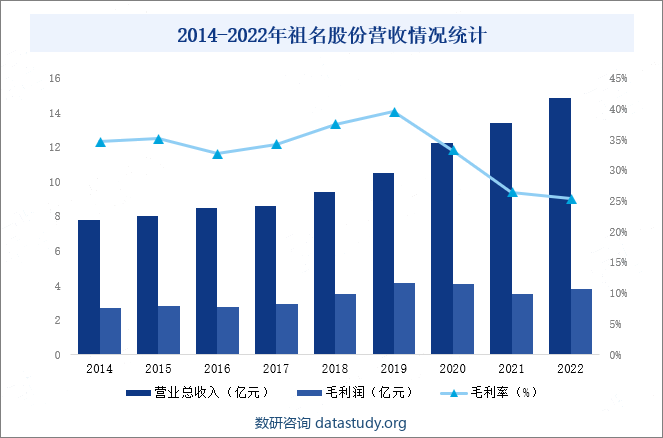

祖名豆制品股份有限公司专注于豆制品的研发、生产和销售,产品品种涵盖生鲜豆制品、植物蛋白饮品、休闲豆制品、其他类产品等400余种产品。生鲜豆制品主要包括豆腐、千张、素鸡、豆腐干、油豆腐等;植物蛋白饮品主要包括自立袋豆奶、利乐包豆奶、瓶装豆乳等;休闲豆制品主要包括休闲豆干、休闲豆卷、休闲素肉等;此外,公司还生产销售豆芽菜、腐乳、面筋、年糕、樱玉豆腐等其他类产品。2022年祖名股份营业总收入达14.87亿元,毛利润3.77亿元,毛利率为25.36%,从营收结构来看,2022年祖名股份营业收入主要来源于生鲜豆制品和植物蛋白饮品,占比分别为65.75%和15.67%。

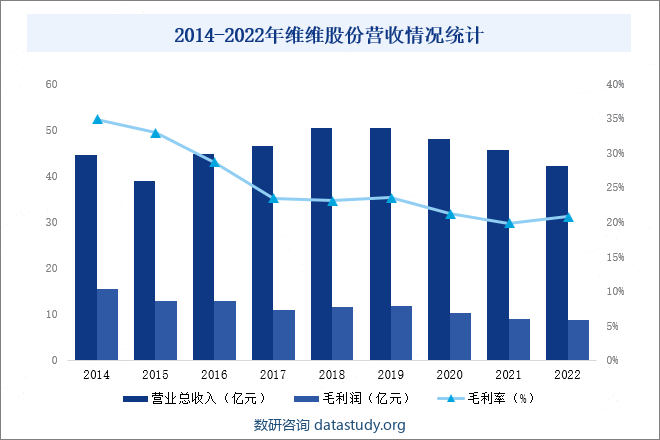

(2)维维食品饮料股份有限公司

维维食品饮料股份有限公司(以下简称维维)成立于1994年,2000年上市,是一家国有企业控股的大型食品制造企业,公司主要从事豆奶粉、植物蛋白饮料(液态豆奶)、乳品、茶叶等系列产品的研发、生产和销售,以及粮食收购、仓储、贸易、加工业务。旗下拥有“维维”豆奶粉、“维维”豆浆粉、“维维”谷物麦片、维维“藕粉”、“维维”液态豆奶、“维维六朝松”面粉、“天山雪”乳品、“怡清源”茶叶等系列产品。持续精耕豆奶领域30年,“维维豆奶,欢乐开怀”家喻户晓,“维维”品牌深入人心,“维维”产品广受青睐。2022年维维股份营业总收入完成42.22亿元,毛利润8.77亿元,毛利率为20.78%。

七、发展现状

随着生活水平的提高、生活节奏的加快,现代人对食品的需求开始向营养、健康、安全、美味、方便等方向发展,而豆制品具有人体必需的钙、磷、铁等人体需要的矿物质,并且含有维生素B1、B2和纤维素,豆制品的消费在百姓饮食消费中不断增长,2022年中国用于食品工业的大豆量达1533万吨,同比增长0.18%,其中,用于豆制品加工的大豆用量,约为940万吨,用于大豆蛋白约260万吨,酱油等约100万吨,直接食用(包括家庭自制豆浆等)约为230万吨。2022年中国豆制品行业前50强规模企业销售额及投豆量与2021年比均有上升,其中,投豆量达185.27万吨,比2021年增加了0.1%;销售额达348.4亿元,比2021年增加了6.44%。

八、发展因素

1、有利因素

(1)国家产业政策支持豆制品行业的发展

豆制品行业作为农副产品加工,有利于上游的农业增效、农民增收,且作为健康消费食品,其发展历来得到国家重视及大力支持。国务院、农业农村部等部门出台了一系列支持性法规政策,包括《关于深化改革加强食品安全工作的意见》等指导意见,《大豆振兴计划实施方案》等产业政策,《中国食物与营养发展纲要(2014-2020年)》、《“健康中国2030”规划纲要》等利好大豆食品发展的营养消费政策。

(2)庞大的人口基数和居民不断提升的消费能力

中国拥有14亿的人口数量,为豆制品消费市场发展奠定了良好的基础。与此同时,在国内经济持续增长的良好环境下,居民人均可支配收入及消费支出持续稳定增长,消费能力提升明显。未来,国内经济仍将稳健发展,居民收入还将进一步提高,加之国家鼓励消费、拉动内需的经济政策的提出,为豆制品行业的快速发展提供了良好的环境和巨大的市场空间。

(3)公众对大豆营养价值的认识和健康消费理念不断提升

大豆蛋白质的氨基酸组成比例接近人体需要,富含谷类蛋白较为缺乏的赖氨酸。长吃豆制品,有益人体健康,可以预防骨质疏松,增强人体免疫力,在控制血糖稳定等方面也有一定的好处,在人们日益追求健康的今天,豆制品富含的植物蛋白相对动物蛋白越来越体现出其优势。此外,随着生活水平和文化素质的提升,中国公众的健康饮食意识也在不断提高,倡导科学饮食和营养均衡,减少高脂肪、高热量的肉类食品消费,增加绿色健康素食消费,这无疑将促进公众对豆制品的消费热情,有利于豆制品行业长期发展。

2、不利因素

(1)大量小作坊生产造成食品安全隐患,影响行业有序发展

国内豆制品制造产业集中度不高,进入门槛相对较低,小型企业和小作坊仍占据市场的相当份额,该类企业食品安全监控能力有限、环保水平难以达到国家规定的标准、非法添加防腐剂及超量使用添加剂等,容易造成食品安全问题。这必然不利于行业有序竞争秩序的形成,也有碍于行业的创新和长期良性发展。

(2)整体研发及创新能力不强,影响行业整体技术水平

由于小型企业及小作坊众多,豆制品行业整体在研发、创新方面的能力不强,豆制品行业的产品在种类、配料、口味、包装等方面同质化严重,产品的技术含量低、经济附加值低,高端、高附加值的产品少,豆制品行业的整体研发能力有待进一步提高。

(3)原材料价格波动

豆制品企业的主要原材料为大豆等,种植面积、气候条件、病虫害等因素将影响大豆的产量和质量,进而直接给豆制品企业的生产经营带来影响。此外,美国是中国第二大大豆进口来源国,受到中美贸易摩擦的影响,进口自美国的大豆价格上涨,也将对豆制品生产企业带来不利影响。

九、竞争格局

由于豆制品行业门槛相对较低,目前中国豆制品行业市场参与者众多,市场集中度低,行业竞争相对激烈,虽在部分地区、部分细分行业出现了区域性、行业性较强品牌,如上海的“清美”、杭州的“祖名”、北京的“白玉”、深圳的“福荫”、沈阳的“福来”等,但尚未出现全品类、全国性的龙头企业,各企业的市场占有率较小。近年来市场需求扩大,中高端产品消费量增大,部分企业利用渠道优势和品牌优势,逐渐扩大自身的市场占有率。

十、发展趋势

随着健康饮食观念的普及,豆制品作为富含蛋白质、低脂肪、丰富营养的食品,符合现代生活方式和消费者健康需求,深受光大消费者青睐,未来,豆制品行业将继续推出创新的产品,以满足消费者对多样化、特色化产品的需求。此外,消费者对健康食品和功能性食品的需求不断增长,豆制品有望通过进一步强调其富含蛋白质、纤维、大豆异黄酮等有益成分的特性,进一步满足市场需求。

数研咨询 » 豆制品 - 产业百科