电连接 - 产业百科

摘要:近年来,中国经济保持持续快速增长,新能源汽车的普及、5G基础设施的建设、消费电子产品的更新换代以及电动轨道交通的发展,连接器已成为设备中能量、信息稳定流通的桥梁总体市场规模保持着稳定增长的态势。据统计,2022年中国连接器市场规模达1956.83亿元,较2021年增长8%;2023年中国连接器市场规模约为2100亿元。预计未来几年,以新能源汽车、电化学储能为代表的新兴领域受国家产业政策扶持以及下游需求推动,中国连接器市场规模保持快速增长。

一、定义及分类

电连接指的是通过电气连接方式将电源、电器设备或电子设备连接到电源供电或连接到其他电器设备的过程。这种连接通常使用导线、插头、插座、连接器或其他电气连接元件来实现。电连接可以是临时的,例如插拔式连接,也可以是永久的,例如焊接连接。电连接行业根据其产品和服务的特性可以进行以下多种分类:

二、行业政策

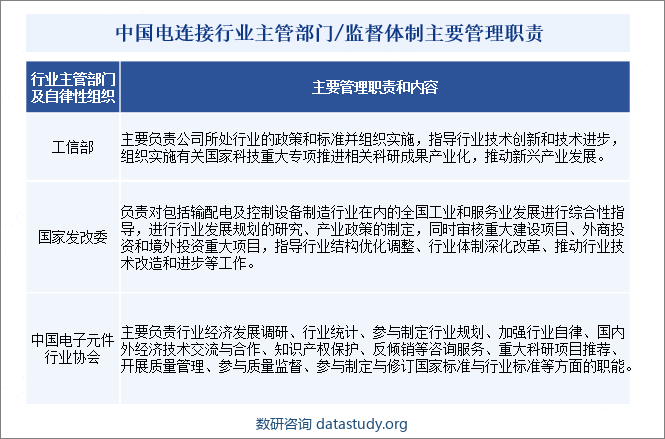

1、主管部门及监管体制

电连接产品属于电路之间电连接器件,根据国家统计局《国民经济行业分类》(GB/T4754-2017),电连接行业属于“电气机械和器材制造业(C38)”中的“其他输配电及控制设备制造(C3829)”。电连接行业受到国家宏观调控和行业自律相结合的管理。行业的主管部门为工信部,本行业的自律性组织为中国电子元件行业协会。

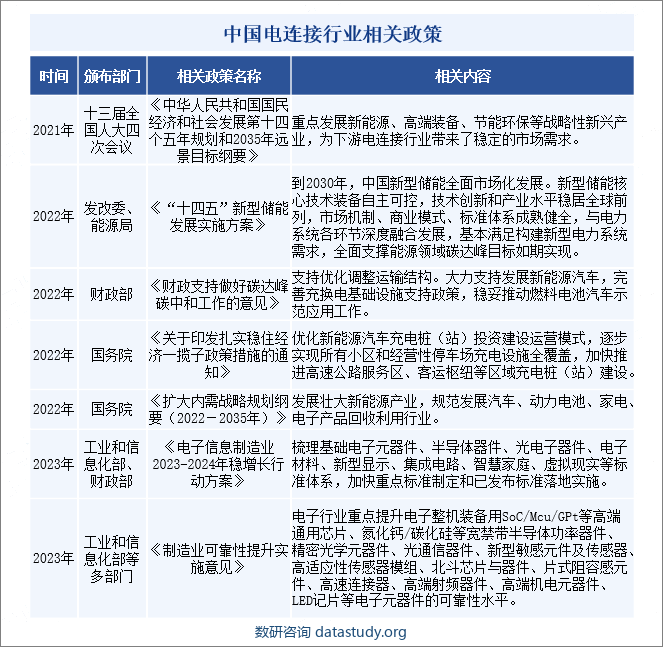

2、相关政策

近年来行业相关部门和单位相继出台了多项产业政策和文件来规范和促进行业的健康积极发展。同时也出了台一系列战略规划,如《中华人民共和国国民经济和社会发展第十四个五年规划和2035年远景目标纲要》提出重点发展新能源、高端装备、节能环保等战略性新兴产业,为下游电连接行业带来了稳定的市场需求。

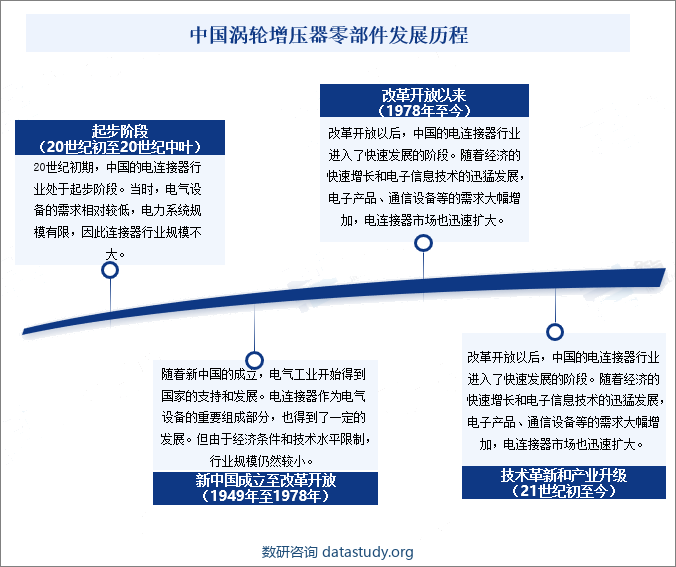

三、发展历程

中国电连接器行业是电力行业的重要组成部分,也是支撑着各种电气设备、电子产品和通信设备的关键组件之一。在国家政策的支持和市场需求的推动下,中国电连接器行业经历了从起步阶段到现代化、国际化的发展过程,取得了长足的进步。

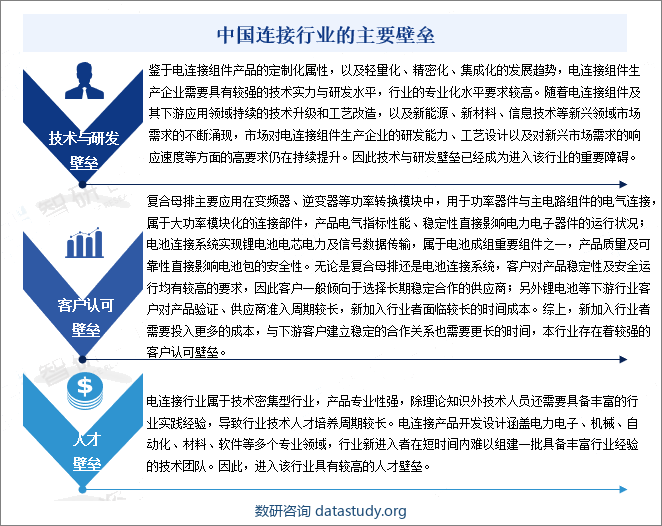

四、行业壁垒

电连接器是电子终端实现信号传递与交换的基本元件,属于技术密集型行业,产业涉及多个学科,涵盖了材料、化学、机械结构、微波、通信等多个学科,产品专业性强,对人才、技术要求比较高。不仅如此,电连接组件产品应用领域广,具有规模化、多样化生产的特点,行业要求生产企业具备较强的配套能力以及丰富的产品序列,能够全面满足客户对不同规格、型号的批量产品需求。因此,行业内部分技术、资金欠缺的企业难以实现规模化生产,生产成本较高无法实现可观的盈利,规模经济对新进入企业形成较大的壁垒。另外,客户资源也是电连接器的主要壁垒之一。

五、产业链

1、行业产业链分析

电连接组件产品是电子电路中的连接桥梁,是构成完整电气系统中必备的核心基础器件。电连接行业产业链上游原材料主要包括电子材料、铜材、铝材、绝缘材料等,行业下游广泛应用于新能源汽车、电化学储能、轨道交通、工业变频、新能源发电等。由于各应用领域所处发展阶段不同,导致上游细分行业技术水平、行业发展态势等存在一定差异。近年来,受产业政策扶持以及下游需求推动,新能源汽车、电化学储能及新能源发电行业市场规模保持快速增长,吸引大量资本涌入,导致产业链上下游均面临行业竞争日趋激烈的风险。

2、代表企业-苏州瑞可达连接系统股份有限公司

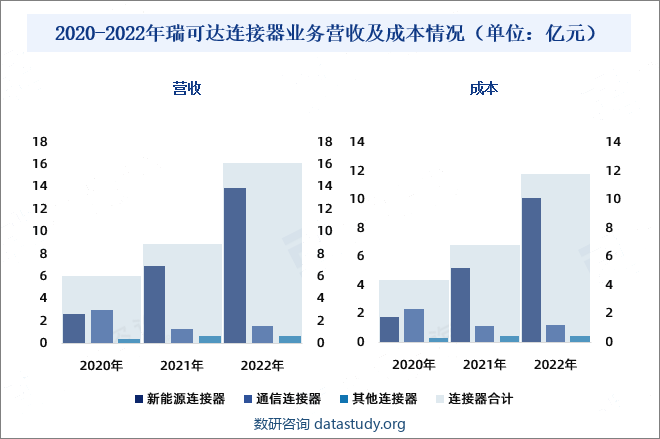

随着下游行业的技术快速迭代和需求规模增长,通信和汽车领域已成为国际和国内连接器产品最大的两个应用市场。瑞可达在通信领域产品主要包括5G射频板对板连接器、电源连接器、光连接器、高速连接器及微波连接器等产品;瑞可达新能源汽车产品主要包括高压连接器、充换电连接器、智能网联高速连接器、软硬母排和电子集成母排产品等品类,以及为满足市场和客户需求衍生出的储能连接器等产品。2022年,瑞可达车载高速连接器已完成全系列开发,包括Fakra、MiniFakra、HSD、以太网VEH、TypeC等产品。2022年瑞可达连接器业务营业收入为16.16亿元,其中:新能源连接器领域13.95亿元,通信连接器领域1.55亿元,其他连接器领域0.65亿元;连接器业务成本为11.83亿元,其中:新能源连接器领域10.11亿元,通信连接器领域1.25亿元,其他连接器领域0.48亿元。

六、行业现状

电连接产品是电子电路中的连接桥梁,是构成完整电气系统中必备的核心基础器件。电气时代下,各类电气设备和设备之间、设备内部各功能模块之间均需电连接组件来实现电力信号或数据信号的连接和分离。在全球推进碳中和背景下,交通运输、工业、储能等领域全面推动电气化,全球电气化程度明显提升,为电连接产品带来广阔的市场需求。近年来,中国经济保持持续快速增长,新能源汽车的普及、5G基础设施的建设、消费电子产品的更新换代以及电动轨道交通的发展,连接器已成为设备中能量、信息稳定流通的桥梁总体市场规模保持着稳定增长的态势。据统计,2022年中国连接器市场规模达1956.83亿元,较2021年增长8%;2023年中国连接器市场规模约为2100亿元。预计未来几年,以新能源汽车、电化学储能为代表的新兴领域受国家产业政策扶持以及下游需求推动,中国连接器市场规模保持快速增长。

七、发展因素

1、机遇

随着国家产业政策对于电连接组件及其下游行业加大支持力度,新能源汽车、储能等下游新兴行业的快速发展为电连接组件市场提供强力驱动,国际产业转移从供应端和需求端为电连接组件行业提供良好的发展机遇,电连接组件及其下游行业的市场规模不断扩大,电连接组件产品的应用范围和市场需求也不断拓展,行业发展环境开始持续向好。

2、挑战

近年来,随着国家政策对于新能源动力电池、储能电池等行业的大力扶持为电连接器行业迎来较好的发展机遇,但在中国电连接器行业在快速发展的同时,也面临着一些挑战。

八、竞争格局

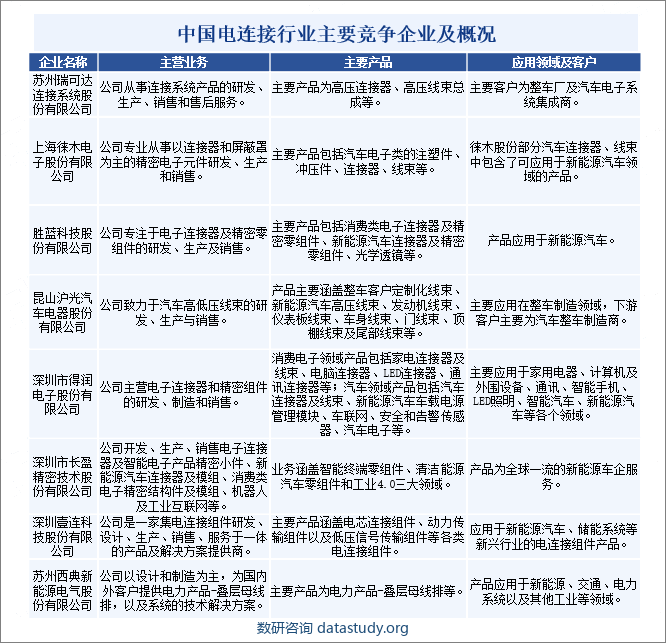

电连接伴随锂电池在新能源汽车、储能等领域的规模化应用而发展,行业起步较晚,但发展速度较快,行业竞争主要围绕满足电池结构创新要求以及降低电池应用成本展开。尽管近年来新能源市场发展火热,吸引了众多厂商布局相关产业链上下游,但国内电连接主要市场份额仍由少数技术创新能力较强、具备规模量产和产业化应用经验的厂商占据,主要企业包括瑞可达、徕木股份、胜蓝股份、沪光股份、得润电子、长盈精密、壹连科技、西典能源等。其中:长盈精密主要产品为电子元器件,来源于新能源收入较少;瑞可达主要产品为高压连接器、高压线束总成等,主要客户为整车厂及汽车电子系统集成商;壹连科技主要产品为电芯连接组件、动力传输组件等,主要客户为宁德时代等电池厂及整车厂。

九、发展趋势

近年来,在新能源汽车、储能、5G通信、轨道交通、数字技术等应用场景及新技术的推动下,电子元器件行业也在发生着一系列的变革。随着“碳达峰”、“碳中和”目标的推进,全球能源结构转型为电连接行业带来新一轮的高速发展机遇。未来,随着新能源汽车新型材料的应用、架构设计的精细要求、内部线路趋于复杂,市场与客户对电连接的产品结构形态、数据采集维度和响应速度将提出更高要求,电连接产品轻量化、精密化、集成化的发展趋势将进一步巩固。伴随着电连接产品生产技术的逐步成熟,电连接产品从传统的劳动密集型向技术密集型转变,行业向自动化、智能化制造方向发展。同时,单一生产制造已无法满足市场与客户变动的需求,连接产品也呈专业化、差异化的发展趋势。

数研咨询 » 电连接 - 产业百科